El Tribunal Supremo ha concluido que la norma que regula la deducción por activos fijos nuevos en Canarias es el artículo 26 de la Ley del Impuesto de Sociedades de 1978 y no, en contra de lo que han venido defendiendo la Administración tributaria y la jurisprudencia mayoritaria, la Disposición adicional 12ª de la Ley del impuesto de 1995.

La Ley 61/1978, de 27 de diciembre, del Impuesto sobre Sociedades (“Ley de 1978”) regulaba una deducción por activos fijos nuevos (DAFN) para territorio común, que fue derogada por la posterior Ley 43/1995, de 27 de diciembre (“Ley de 1995”) para los ejercicios iniciados después de 1996. Para los ejercicios que se iniciaran en el propio 1996, sin embargo, esta última ley permitió seguir aplicando la deducción, que se reguló en su Disposición Adicional 12ª (DA 12ª).Con el fin de mantener la aplicación de dicha deducción en territorio canario en caso de que fuera eliminada en el resto del territorio común, la Disposición Transitoria Cuarta (DT 4ª) de la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias, estableció que «en el supuesto de supresión del Régimen General de Deducción por Inversiones regulado por la Ley 61/1978, de 27 de diciembre, del Impuesto sobre Sociedades, su aplicación futura en las islas Canarias, mientras no se establezca un sistema sustitutorio equivalente, continuará realizándose conforme a la normativa vigente en el momento de la supresión”.

Desde entonces, se ha venido planteando cuál es la normativa que debe regir la DAFN en Canarias desde el 1 de enero de 1997 (ejercicio a partir del cual, como se ha anticipado, la deducción se dejó de aplicar en territorio común, aunque se pudiera seguir aplicando en Canarias). Según la tesis predominante (defendida por la Administración tributaria y reflejada en numerosas resoluciones vinculantes de la Dirección General de Tributos, así como en las órdenes de aprobación de los modelos de autoliquidación), la DAFN se regía por la DA 12ª de la Ley de 1995, ya que esta norma era, respecto a la deducción, un sistema sustitutorio equivalente en los términos establecidos por la DT 4ª de la Ley 19/1994. La tesis minoritaria, pero amparada por algunos fallos de tribunales económico-administrativos y contencioso-administrativos (fundamentalmente el Tribunal Superior de Justicia de Canarias), se inclinaba por entender que la DA 12ª de la Ley de 1995 no era un sistema sustitutorio equivalente, sino un régimen transitorio aplicable (en territorio común) solo en el ejercicio 1996, por lo que la normativa que debía regir la DAFN en Canarias era la vigente en el momento de su supresión general, es decir, el artículo 26 de la Ley de 1978.

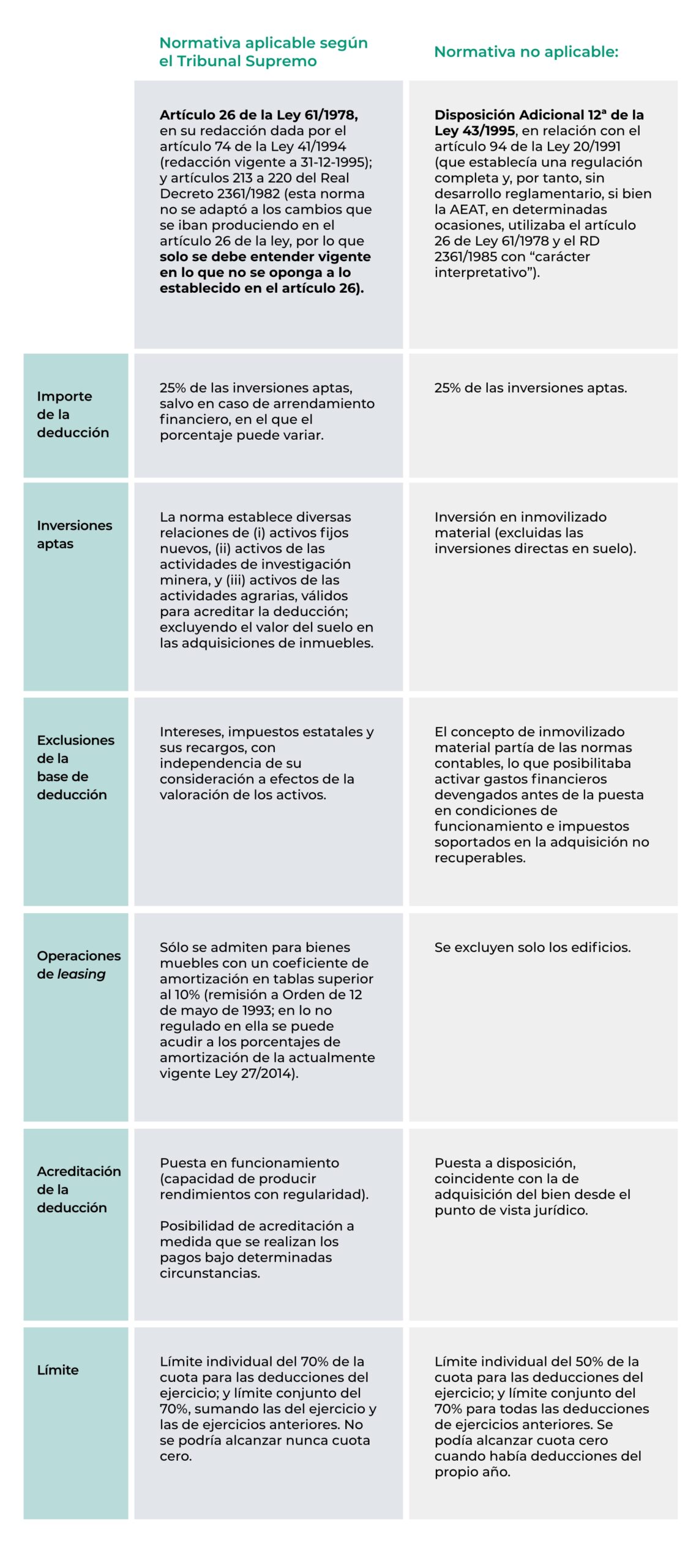

En su sentencia 605/2024, de 10 de abril, el Tribunal Supremo acaba con este debate, fijando como doctrina que la normativa aplicable a la DAFN es el sistema contemplado en el artículo 26 de la Ley de 1978 (y su reglamento, aprobado por el Real Decreto 2631/1982, de 15 de octubre). La resolución de este debate tiene importantes implicaciones en la aplicación práctica del incentivo, dado que su regulación en las dos normas en discusión difiere en elementos clave de la configuración de la deducción. Sin ánimo de exhaustividad se pueden señalar como diferencias fundamentales, las siguientes:

Desde un punto de vista práctico, nos encontramos ante la existencia de dos criterios sucesivos y opuestos entre sí, lo que plantea dudas en relación con el principio de protección de la confianza legítima. No obstante, siguiendo el más reciente criterio del TEAC, parece razonable concluir que (i) las autoliquidaciones presentadas en ejercicios anteriores a la sentencia del Tribunal Supremo con arreglo a la DA 12ª deberían quedar protegidas por dicho principio, mientras que (ii) las que se presenten desde la publicación de la sentencia se deberían realizar con arreglo a lo establecido en el artículo 26 de la ley de 1978.

En cualquier caso, no son pocas las situaciones controvertidas que se pueden plantear a futuro por el juego de una norma y otra (sobre todo, por ejemplo, para contribuyentes que decidieran la realización de inversiones en 2023, antes de la publicación de la sentencia, pero teniendo que presentar la autoliquidación tras dicha publicación), así como por la obligación de aplicar una ley de 1978 y un reglamento de desarrollo que, en alguno de sus artículos, parecen contradictorios. A ello se une el hecho de que estas normas no están adaptadas a los principios contables vigentes, ni al marco comunitario de ayudas de Estado en el que se enmarcan los incentivos fiscales del Régimen Económico y Fiscal de Canarias. Por ello, sería deseable que, en aras de la seguridad jurídica, el legislador interviniera configurando definitivamente un marco jurídico tributario seguro y estable para los contribuyentes en esta materia.